炭黑行业结束靠投资拉动时代

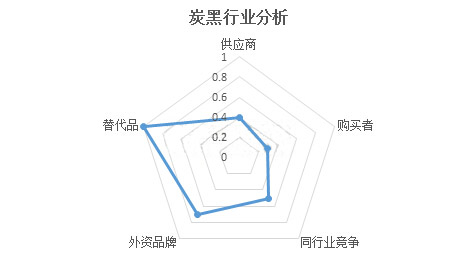

波特五力模型认为行业中存在着决定竞争规模和程度的五种力量,这五种力量综合起来影响着产业的吸引力。五种力量分别为进入壁垒、替代品威胁、买方议价能力、卖方议价能力以及现存竞争者之间的竞争。

由于炭黑行业的特殊性,尚没有其他的替代品,现就其他四方面对炭黑行业进行具体分析。

炭黑行业内竞争加剧

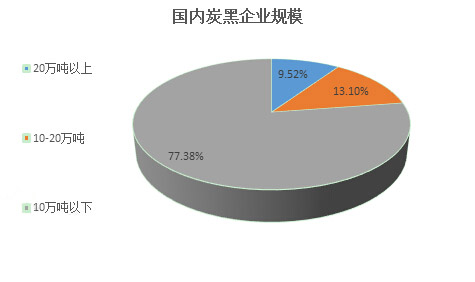

目前,国内炭黑企业有100多家,目前监测企业在84家左右,但多数以中小型企业为主,炭黑生产能力从几万吨到10万吨左右不等,而20万吨以上的大型企业不足十家。

导致炭黑企业这种规模分布的主要原因是行业准入门槛低。国内炭黑企业以中低端产品简单的重复性建设为主,追逐利润的最大化,忽视质量的提升和技术的创新。

虽然中国是产能的大国,但产能利用率整体较低,目前维持在70%左右。尤其是2013年以来,国内炭黑产能的持续扩张,加剧了国内市场产品价格分化竞争的加剧,不利于行业的整体发展。

下游制品业的议价能力高

目前,国内炭黑主要应用于轮胎、胶鞋、胶管、胶带密封材料等制品,其中,轮胎约占67%左右。中国是轮胎大国,其中,子午线轮胎产量在6.31亿条,对炭黑需求量较大。由于炭黑产能严重过剩,行业内竞争以价格战为主,整体议价能力较低。

这一方面给下游的供货多是承兑价,且账期较长,另一方面,轮胎业还款能力低,尤其是山东东营地区的轮胎企业,对某些炭黑生产企业欠款达数年之久,累计数千万元,从而导致了国内炭黑企业资金周转能力较弱。一旦行情低下,如2014年出现价格连跌后,必会导致企业资金压力较大。

目前,炭黑企业盈利的重心仍在产量,而不在质量上,这也是炭黑行业议价能力低的主要原因。在供应过剩的态势下,可供下游的选择度较高,制品业可同时从多家炭黑企业采购,导致市场逐渐形成了恶性循环。

上游供应紧俏冲击生产成本

目前,国内炭黑生产主要采购煤焦油、蒽油、乙烯焦油等原料油,其中,以煤焦油为主。国内煤焦油产能在2303.95万吨,其中75%用于深加工,用于炭黑企业的仅占25%左右。这种上游供应结构导致了炭黑盈利持续薄弱。据中橡协炭黑分会统计,2014年该协会会员企业的利润率仅在1.12%。

原料占据炭黑生产成本大头导致了国内炭黑企业分布不得不依附上游。据统计,目前,国内煤焦油企业主要集中在华北、华东等地,而炭黑企业主要分布在山东、河北、山西地区,其主要原因是就近采购,节省运输成本,提高盈利能力。

未来一段时期内,随着煤焦油加氢等行业的兴起,焦油深加工仍将是上游产业链的主要发展方向,这意味着,炭黑行业将继续面临着上游原料成本的打压。

外企对中国虎视眈眈

目前,国际炭黑强企在中国均有自己的根据地,比如卡博特、哥伦比亚、印度博拉、德固赛等均有国内分厂。虽然除卡博特外,其他企业在国内市场份额不大,但有逐步增长的态势,尤其是印度博拉近年增长势头迅猛,将哥伦比亚及国内的科伦比恩收于囊下,进一步提升了行业地位。

在当前中国炭黑行业质量优势不明显的形势下,外资企业多供货国内的大型轮胎厂,甚至垄断了跨国合资或外资轮胎企业,打压国内的炭黑产品。

分析人士认为,如果国内炭黑企业持续在以单纯的低水平重复为盈利的情况下,不讲求质量的提升,那么外资企业在国内市场的份额或进一步扩大。像轮胎行业一样,在外资品牌已深入人心的形势下,国内企业才意识到品牌质量的提升,恐怕是亡羊补牢,为时晚矣。

综合来看,除替代品外,购买商的议价能力、供应商的议价能力和同行业间的竞争对行业影响较大,而外资品牌在市场份额偏低的形势下,影响力相对较小。随着国内经济发展进入新常态,单纯的靠投资拉动利润的年代已成为过去。

未来,行业需通过创新、合力共赢、提升产品质量的根本出路,开辟新的炭黑行业局面。

版权声明

凡注明“来源:轮胎世界网”的文字、图片和视频作品,版权均属轮胎世界网所有,任何媒体、网站或个人未经书面授权不得转载、链接、转帖或以其他方式使用;已经书面授权的,在使用时必须注明“来源:轮胎世界网”。违反上述声明者,本网站将追究其相关法律责任。

有关版权事宜请联系:13071111139 邮箱:fenglh@tireworld.com.cn