龙星化工易主进程再添变数

A股市场上的资本运作高手海航系再度出手,此次他们将触手伸向一家主营炭黑的中小板公司——龙星化工。

“海航系”出手

近日,龙星化工股东金鹰基金与渤海信托签署协议。

双方约定,金鹰基金管理的“金鹰基金-龙星化工资产管理计划”所持公司7262.94万股,通过协议转让的方式,转让给渤海信托管理的“冀兴三号单一资金信托计划”。

转让股份占该公司总股本的15.13%,转让价格为每股14.36元,合计金额10.43亿元。

渤海信托背后站着的,正是海航集团。

权益报告书显示,海航集团旗下海航资本集团有限公司持有渤海信托60.22%股份,中国新华航空集团有限公司持有余下39.78%股份。

此次交易完成后,海航系成为龙星化工第二大股东。

这次的转让方金鹰基金一年前以13.40元/股的价格,从龙星化工董事长刘江山,以及副董事长俞菊美处,合计受让7262.94万股。

对于此次转让的原因,金鹰基金表示是由于已经完成财务投资目的。

易主进程添变数

金鹰基金的这次转让,使得龙星化工的易主进程再添变数。

2016年前三季度,龙星化工实现营业收入13.33亿元,同比下降0.36%,归属于母公司股东的净利润1468万元,同比增加146.40%。

在营收未增加的情况下实现净利润增长,主要源于炭黑价格的大幅上涨。

实际上,这家公司自2010年上市以来,除了前两年表现较好外,后续年份可以用每况愈下来形容。

2012年至今,增收不增利,以及营收净利润双双下滑的状况,成为这家公司经营的常态。

面对如此困境,该公司实际控制人刘江山及其核心管理团队,无心经营,萌生去意。

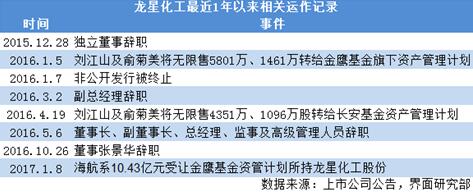

自2015年12月底以来,这家公司核心管理层做出的一系列动作,都预示着龙星化工即将易主。

通过2016年的两次股权转让,龙星化工前两大股东刘江山与俞菊美的持股比例,由48.34%、12.18%,骤降至27.19%、6.85%。

2010年上市以来,前两大股东持股比例始终较高,理论上来说,容易进行资本运作,但他们却选择股权转让这一路径,或与自身并不擅长有关系。

资料显示,龙星化工分别于2011年10月和2015年6月推出过再融资方案,其中一次拿到证监会批文,另一次已获证监会受理,但最终皆宣告放弃。

值得注意的是,此前曾有报道,龙星化工实际控制人将股权转让给金鹰基金及长安基金,目的是委托他们找寻接盘方。

然而,在金鹰基将股权转让给渤海信托以后,龙星化工仍然面临一个同样的问题,即渤海信托与金鹰基金,以及长安基金,均为非银金融机构,其更擅长的业务是资产管理,而非经营一家上市公司。

渤海信托背后的“海航系”,在资本市场向来长袖善舞。不过,渤海信托明确表示,此次“接盘”主要是出于财务投资目的。

未来12个月,他们尚未有明确的增持计划,在这次权益变动满6个月后,可能减持龙星化工。

尽管龙星化工2016年的业绩出现好转,但考虑到整个炭黑行业的大环境,以及行业龙头黑猫股份的绝对优势,其未来业绩依然不容乐观。

从目前情况来看,其实际控制人及其核心团队进一步进行股权转让,寻求退出几成定局,但能否找到真正的接盘方,仍具有很大的不确定性。

对于刘江山、俞菊美,及其核心团队来说,未来的路将怎么走仍是一个未解之谜。

版权声明

凡注明“来源:轮胎世界网”的文字、图片和视频作品,版权均属轮胎世界网所有,任何媒体、网站或个人未经书面授权不得转载、链接、转帖或以其他方式使用;已经书面授权的,在使用时必须注明“来源:轮胎世界网”。违反上述声明者,本网站将追究其相关法律责任。

有关版权事宜请联系:13071111139 邮箱:fenglh@tireworld.com.cn